從去年來,消費電子市場一片萎靡,芯片供需出現逆轉,從“搶芯片”變成“去庫存”,芯片行業“寒氣逼人”。

進入2023年,芯片行業寒冬還在繼續,行業整體仍處于下行觸底階段。根據世界半導體貿易統計組織(WSTS)預測,2023年芯片市場規模將同比減少4.1%,降至5565億美元,時隔4年出現負增長。

近期,芯片大廠紛紛發布了最新季度財報,隨著業績數據的逐步公布,2023年半導體市場行情正在如何演繹?芯片行業何時才能走出“至暗時刻”?產業鏈不同廠商的處境和感受是否存在差異?

我們透過半導體大廠最新的季度財報,來一一了解這些問題背后的答案。

PC市場遇到了需求大幅下滑的難題,出貨量創下10多年來新低,AMD及Intel兩大CPU廠商的業績都不太好看。

前不久,英特爾發布的 2023財年第一財季財報顯示,第一財季營收為117億美元,與上年同期的184億美元相比下降36%,創造了2010年以來的歷史新低,并且連續2個季度虧損;凈虧損28億美元,更是同比暴降134%。

各大業務的糟糕表現也從側面折射英特爾面臨的重重挑戰。

以英特爾PC、筆記本在內的客戶端運算事業群(CCG)為例,第一季度營收達58億美元,同比下降38%。這一方面是市場需求持續疲軟所致,IDC估計,全球PC出貨量在2023年第一季度下降了近30%;另一方面則是處理器市場變局持續發酵,蘋果轉用自家芯片、AMD奮起直追,讓從前在該領域一家獨大的英特爾遭受了沖擊。

另一方面,近幾個月來數據中心對芯片的需求有所下降,為英特爾業績帶來進一步壓力。與此同時,Googl、亞馬遜等云端巨頭已朝自行設計芯片邁進;英偉達CPU加速迭代;Arm陣營虎視眈眈,層層相因之下,英特爾數據中心和AI業務 (DCAI)第一季度營收37億美元,重挫39%。

一串串數字讓英特爾的財報頗顯黯淡。而對于行業未來走勢,英特爾CEO基辛格認為英特爾將走向溫和反彈。

終端市場需求將走出疲軟或成為英特爾信心的注解。在PC領域,英特爾認為庫存調整基本按預期進行,到第二季度末市場將處于健康的庫存水平,PC市場有望在2023年實現約2.7億臺的銷量。

服務器領域,英特爾預計在2023年上半年總體市場規模同比下降的同時,下半年將迎來適度回升。

而工業、汽車和基礎設施等市場的需求趨勢相對較強,英特爾認為PSG、IFS和MBLY等業務將繼續保持強勁的增長勢頭,將在2023年實現同比增長

在英特爾公布創紀錄的季度虧損后,AMD也明顯受到個人電腦(PC)市場持續低迷的沖擊。

日前,AMD發布了截至4月1日的Q1季度財報,在2023年第一季度里,AMD營收為53.53億美元,同比下降了9%;凈虧損為1.39億美元,與上年同期的7.86億美元相比更是大幅度下跌了118%

這是AMD自2019年以來首次營收出現下滑,其中Ryzen處理器成為了重災區,進一步凸顯了PC銷售大幅度下滑的窘境。

細分來看,包括臺式機和筆記本PC處理器和芯片組在內,AMD的客戶事業部一季度營收7.39億美元,同比劇減65.2%;營業利潤更是相比去年同期的盈利6.92億美元,變為虧損1.72億美元。

Q2季度營收預測中,AMD預期營收53億美元,上下浮動3億美元,在50-56億美元之間,按中位數算將同比下滑19.1%,意味著二季度的業績還會下滑。

不過AMD表示最壞的時候很快就要過去了,類似此前Intel CEO的表態。AMD CEO蘇姿豐稱:隨著PC和服務器市場的走強,以及我們新產品的增加,我們對下半年的增長保持信心。”

Gartner數據顯示,今年一季度全球PC出貨量同比下降30%至5520萬部。雖然PC業務疲軟繼續打擊芯片廠商,但有業界觀點認為,PC市場可能已經觸底。

而PC之外,智能手機出貨量同樣跌至冰點。

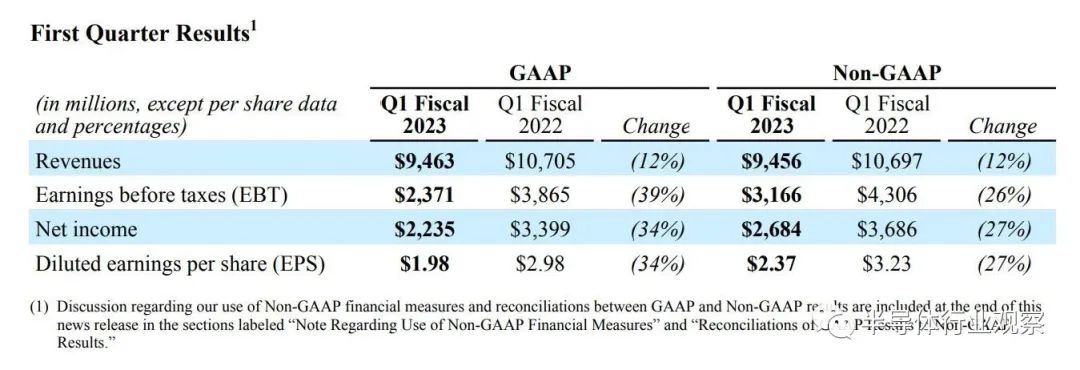

今年2月,高通也交出一份“寒氣”逼人的財報,披露了2023財年Q1財務報告,營收94.63億美元,同比下跌12%;凈利潤22.35億美元,同比下跌34%。

具體來看,高通芯片業務QCT營收78.9億美元,同比下降11%,其中手機芯片營收57.5億美元,同比下降18%;技術許可部門QTL業務營收15.2億美元,同比下降16%,該部門營收的主要來源是收取蜂窩專利使用權。

對于業績增速放緩的原因,分析稱與芯片業務QCT和技術許可部門QTL兩大業務線不景氣有直接的聯系。

不難理解,在智能手機紅利緊縮的背景下,高通的業績下滑無可厚非。

但這還不是終點,高通CEO Cristiano Amon表示,手機市場需求持續下降,預期渠道庫存繼續增長的情況至少會在今年上半年延續。特別是中低端手機市場,需求尤其弱。

近日,高通發布了2023財年第二財季財報,第二財季營收為92.75億美元,與去年同期的111.64億美元相比下滑17%;凈利潤為17.04億美元,與去年同期的29.34億美元相比下滑42%;

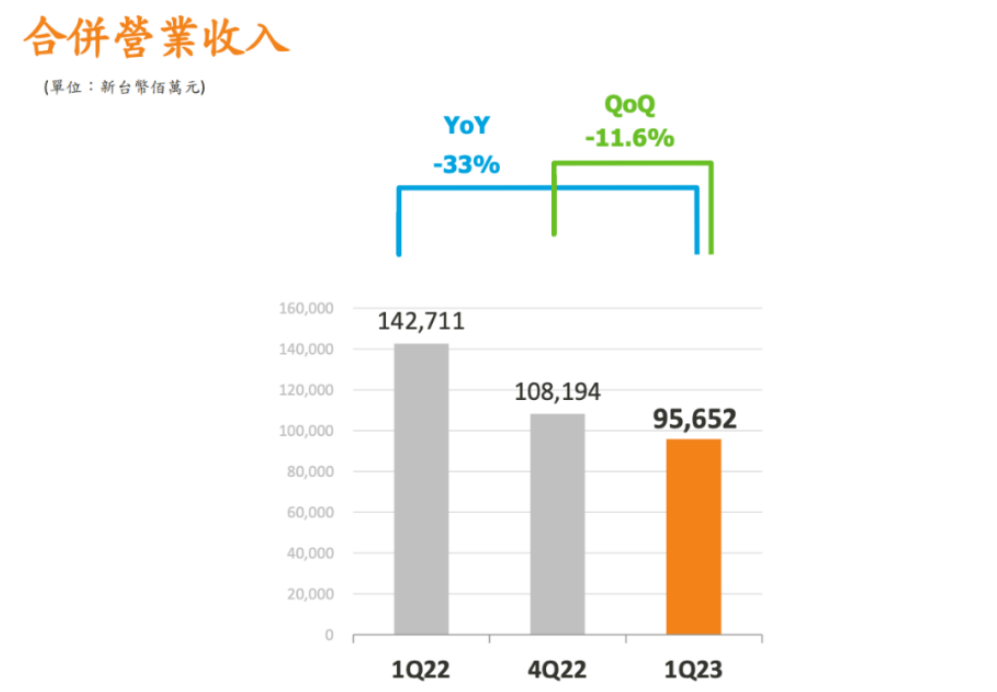

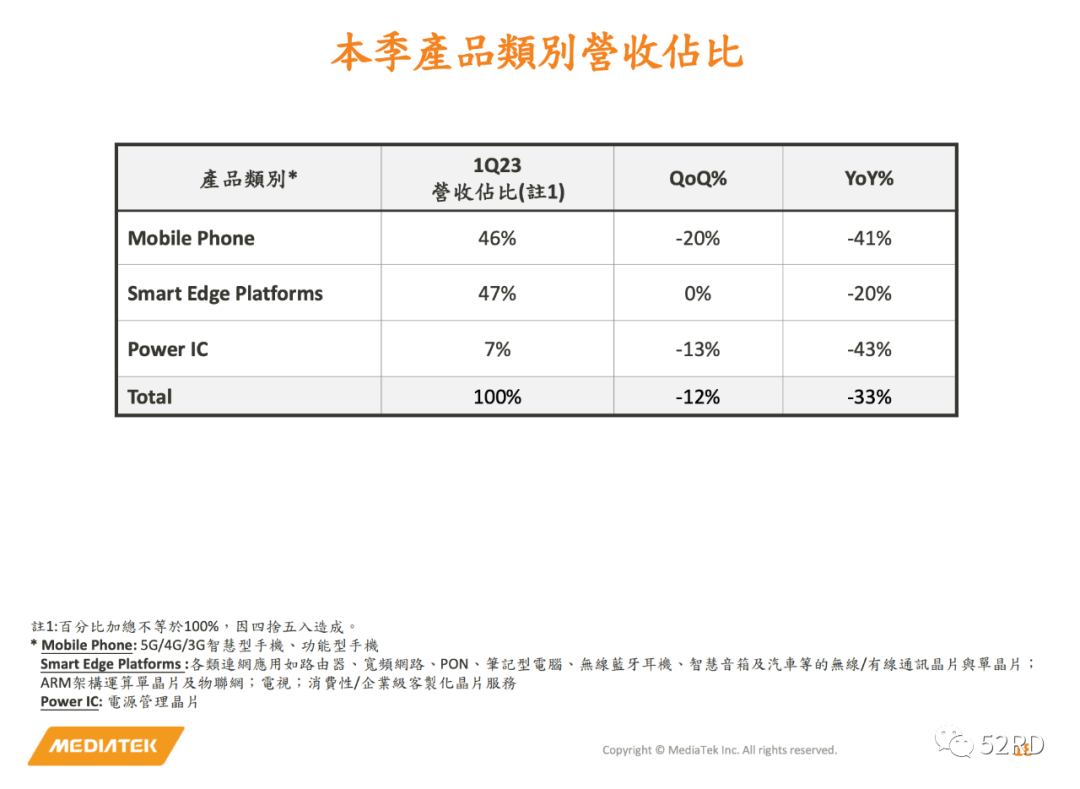

4月28日,芯片設計大廠聯發科公布了2023年第一季財報。

受到客戶庫存調整及需求疲軟的影響。聯發科2023年第一季營收為新臺幣956.52億元,環比減少11.6%,同比減少33%;稅后凈利潤為新臺幣168.74億元,環比減少8.7%,同比減少 49.3%,下探近九個季度以來低點。

聯發科表示,客戶及通路的庫存已持續下降,但部分消費性電子產品,如手機的消費動能仍低于預期。聯發科2023 Q1來自手機的收入占比為46%,環比減少20%,同比減少41%。

在存貨方面,聯發科存貨周轉天數不降反升,首季達128天,高于前季的126天,及去年同期105天。

據IDC披露的數據顯示,2022年全球智能手機出貨量為12.1億臺,同比下跌11.3%,創2013年以來的最低記錄。步入2023年,手機市場的寒氣還沒有消散,Canalys報告顯示,2023年第一季度全球智能市場同比下跌12%,這已經是智能手機市場連續第五個季度出現下跌。

基于此,聯發科CEO蔡力行表示,雖然終端市場需求的能見度有限,客戶及通路的庫存已持續下降,但部分消費電子產品如手機的消費動能依舊低于預期,預計隨著產業鏈庫存逐漸下降,下半年營收有望改善,2023年全球智能手機出貨量或將進一步下滑至 11億部,但預計第二季度和下半年手機銷售將開始回升。

聯發科目前營收仍主要來自于手機芯片,受整體產業持續調整庫存影響,加上5G升級潮已到高原期,與高通間的價格競爭越趨顯著,也壓縮聯發科獲利空間。

針對市場關注的手機芯片價格競爭,蔡力行回應,這類價格競爭主要在入門級手機,如同聯發科在幾個季度前提到,認為“逐底競爭”式的價格不是有效的策略,既無法有效提振終端需求,也無法大幅改變市占率。因此,不論是過去或未來,聯發科的一貫策略是在市占率、營收及獲利間取得平衡,而非僅專注于價格競爭。

整體來看,進入2023年,消費電子行情轉向是很多人的期盼。不過,僅就Q1而言,無論是PC市場還是智能手機領域,寒風繼續吹的表現仍在持續,而這也直接拖累了處理器芯片市場。

與此同時,存儲芯片市場還在跌跌不休。三星電子芯片部門現史上最大虧損,營業利潤暴減95%;SK海力士Q1收入同比下降58.1%,虧損擴大到3.4萬億韓元。

4月27日,三星公布了2023年第一季度財報,營收為63.75萬億韓元,同比下降18%,環比下降10%。另外營業利潤為6402億韓元,同比暴跌95%,為14年來的最低水平。此外,三星也改變了過去“不減產”的說法,表示會調整存儲芯片產量。

三星表示,原因是全球宏觀經濟環境不明朗,持續庫存調整和整體需求下降的結果。預計第二季度內存芯片需求復蘇有限,因消費市場疲軟以及主要數據中心公司對服務器的投資更為保守。同時,三星的芯片業務將專注于大容量服務器和移動產品,并預期“下半年市場將逐步復蘇,全球需求也將反彈”。

就在三星發布財報前一日,另一大韓國存儲芯片巨頭SK海力士發布2023年第一季度財報,公司實現營收5.09萬億韓元,環比減少34%,同比下降58%;凈虧損約2.59萬億韓元,前一季度凈虧損約3.72萬億韓元,連續兩季度虧損。該季度,SK海力士經營虧損達3.40萬億韓元,創下公司單季經營虧損紀錄。

SK海力士首席財務官金祐賢認為,存儲芯片市場仍處于嚴峻狀態,但似乎已在筑底。預計當前季度銷售將回升,存儲芯片市場形勢料將從今年下半年開始好轉。海力士表示,在存儲行業進行了一系列減產后,客戶芯片庫存水平在整個第一季有所下降,表明去年開始的減產措施開始逐漸站穩腳跟。

兩大韓國存儲芯片廠商外,美國存儲芯片廠商美光2023財年第二財季報告顯示其當季營收為36.9億美元,同比下降達53%。

這是美光過去二十年來最嚴重的季度虧損,美光首席執行官Sanjay Mehrotra稱“行業將面臨過去13年來最嚴重的衰退”。

自2022年下半年以來,存儲芯片市場需求一降再降,出貨價格大幅下跌。TrendForce此前判斷,2023年第一季度,全球DRAM產品整體售價繼續下滑13%-18%;NAND方面,一季度繼續下滑10%-15%。該機構近期更新判斷,第二季度DRAM價格將繼續下滑10%-15%,仍未見止跌訊號;NAND價格也繼續下滑5%-10%,能否止跌要看下半年需求,以及原廠是否有更大規模的減產。

但從終端市場反饋來看,由于存儲芯片價格幾乎已達很多原廠的成本價,幾大存儲芯片原廠已各自采取措施,拒絕對芯片降價。據臺灣電子時報消息,美光日前已正式向經銷商發出通知稱,自5月起,DRAM及NAND Flash將不再接受低于現階段行情的詢價;三星此前也已通知經銷代理商,將不再以低于當前價格出售DRAM芯片。

從三星、SK海力士、美光公布的最新財報來看,存儲芯片年內及中長期市況已有初步結論,即在銷量逐步增長的推動下,存儲芯片需求可能會在第二季度繼續低迷,然后在下半年開始逐步回暖,或將在今年晚些時候走出低谷。

在消費電子和存儲芯片寒風不止之時,半導體行業的另一處賽道——車用芯片,卻依舊堅挺。

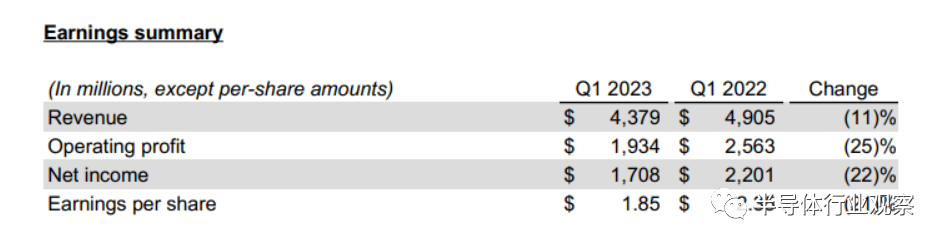

日前,德州儀器發布了2023年一季度財報,營收43.79億美元,同比下降11%,凈利潤同比下降22%。除汽車外,其他業務營收全部下降。這也是德州儀器在過去十個季度內,營收跌幅最大的一個季度。

德州儀器副總裁暨投資人關系部主管Dave Pahl在財報會議上指出,汽車以外的所有終端市場需求均呈現環比下滑:工業市場大致持平;消費電子持續呈現普遍疲軟,下跌約30%;通訊設備跌幅落在兩位數中段,企業系統下跌了約30%;唯有汽車芯片保持增長趨勢,營收環比提升4%。

同時,德州儀器第一季庫存天數環比增長了38天至195天,庫存金額環比增長了5.31億美元至33億美元,進一步顯示出市場需求下滑,使得庫存大幅上升。

德州儀器表示,至少在短期內,市場需求仍然疲軟。預計第二季度營收將在41.7億美元至45.3億美元之間,比去年同期下降了16.5%,比分析師預計的下降15%還要糟糕。

而英飛凌2023 Q1財季營收同比增長25%,其中汽車產品業務與去年同期相比,強勢增長了35%。

因此,即便智能手機、電腦和數據中心需求疲軟,在汽車和工業芯片的強勁銷售下,英飛凌2023財年第一財季盈利和營收均實現增長。

此外,英飛凌表示,隨著電動汽車和輔助駕駛技術不斷發展,客戶現在更愿意簽署產能預留協議或簽署長單以確保半導體供應。而2023財年,英飛凌汽車業務產品的產能已全部預訂完畢。

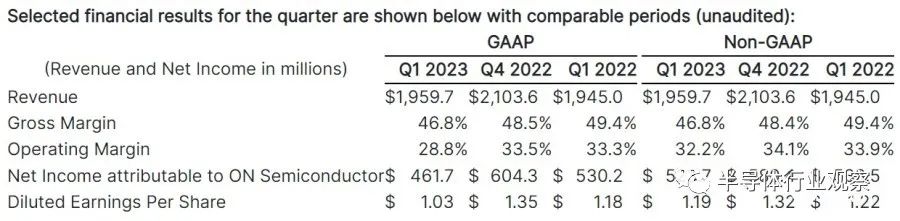

安森美半導體在5月2日公布了優于市場預期的2023年第一季財報。

安森美第一季營收為19.6億美元,同比微幅增長了0.76%,優于分析師普遍預期;凈利潤為4.62億美元,同比下滑了12.96%。

安森美CEO Hassane El-Khoury表示,即使全球經濟環境充滿不確定性,第一季財報結果依舊是超出了預期。其中,碳化硅相關營收環比增長了將近一倍,主要是因為產量超出了此前內部的計劃,而ADAS和能源基礎建設業務營收的同比增速也高達50%。

此外,ST和恩智浦的季度財報也同樣顯示出,汽車和工業部門的凈收入好于預期,且持續走強。汽車業務的持續增長彌補了其他業務的下滑,推動了其整體業績表現優于預期。

另一邊,在汽車和工業業務的驅動下,ADI 2023年Q1業績繼續創下新高,同比增長21%。其中,汽車業務給ADI貢獻了22%的收入,達到7.18億美元,創下了營收新高,并且29%的營收增速高于工業、通信、消費等部門。

不僅是傳統汽車芯片廠商,在幾大主營業務連連下挫的英特爾,唯有Mobileye受益于汽車終端市場增長實現創紀錄的收入增幅、增長16%,成為英特爾這一季財報中難得的一抹暖色;

一季度高通汽車芯片業務營收同比增長了58%,達到4.56億美元。不過汽車芯片業務體量較小,最終仍未能彌補手機芯片業務的收入下滑缺口。但新業務的強勁增長至少讓華爾街看到了一點新的曙光。

聯發科則重申多元化布局策略,過去幾年既有的車用產品已展示強勁的成長,近期宣布的Dimensity Auto天璣汽車平臺,瞄準智能座艙、車聯網、智能駕駛平臺及關鍵元件領域的成長機會。蔡力行在法說會上表示:“我們肯定會非常迅速地將資源轉移到汽車和計算領域,因為這些領域將在未來三到五年為我們提供增長。”

從上述廠商財報來看,汽車電子發展潛力巨大,成為當前半導體下行周期下為數不多的增長賽道。

摩根士丹利指出,2018年全球車用電子市場約1500億美元,預估2025年爆發成長至2870億美元,主因電動汽車滲透率持續提升,加上ADAS使用率增加,預期2025年電動車材料成本當中,高達35%-45%為車用電子元件,是傳統汽車的2.5倍,汽車芯片整體需求成長可期。

筆者在此前文章《汽車芯片巨頭大舉擴產》中,介紹了包括英飛凌、德州儀器、瑞薩電子、恩智浦、意法半導體和安森美等芯片大廠對汽車賽道的深入布局和規劃。

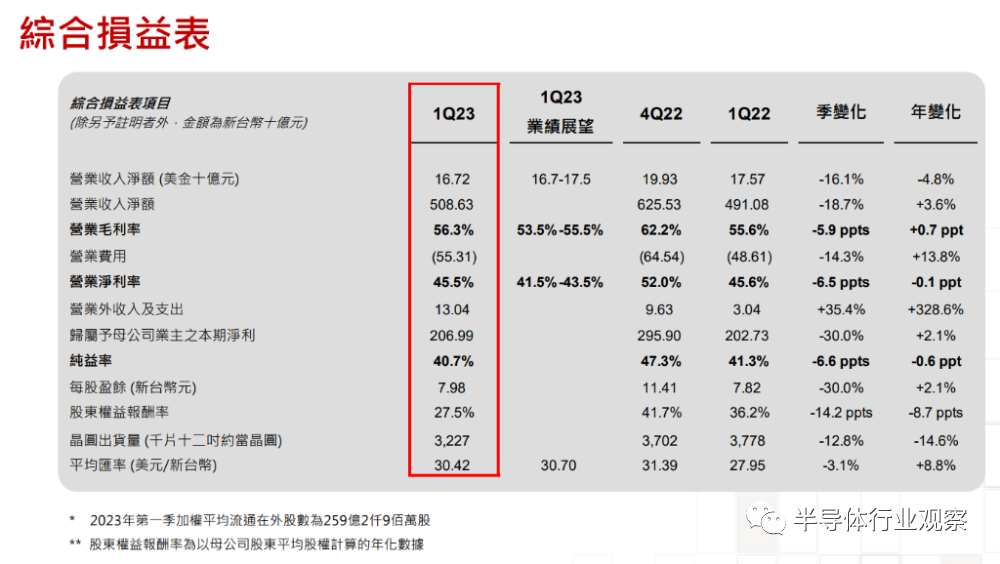

臺積電公布的2023年第一季度業績顯示,營收5086.3億新臺幣,同比增長3.6%,環比下降18.7%。

從芯片五大應用類別,即智能手機、高性能計算(HPC)、物聯網、車用電子、消費性電子的業績表現來看,只有車用電子環比增長5%,其余均較上季減少。其中智能手機類芯片的營收環比減27%,HPC環比減14%。

可見,隨著消費者和企業都在收緊預算,以應對不斷飆升的通脹和潛在的全球經濟衰退,臺積電也正努力應對持續疲軟的電子產品需求。

以臺積電2023年3月營收來看,臺積電營收為新臺幣1454.08億元,同比減少15.4%。臺積電的月度營收上一次出現同比下跌還是2019年的5月份,這次是時隔45個月再次同比下滑。

據了解,由于蘋果和聯發科等企業大量砍單,加上AMD、英偉達、高通和英特爾等企業下單也較為保守,臺積電產能利用率持續下降。

臺積電表示,2023年的營收表現受到了整體經濟形勢衰退和客戶因終端市場需求疲軟進行的調整影響,進入第二季后,預期臺積電的整體業績會持續受到客戶庫存調整的影響。同時,臺積電下調了2023年全年的營收預期,從原來的微幅增長改為下滑1%-6%,終止連續13年的增長勢頭。

一些分析師擔心,臺積電下調其前景展望或資本支出計劃,這將意味著該行業的低迷會持續更久。但也有分析師補充稱,臺積電的業績可能最早會在第三季度反彈,與蘋果、英偉達和AMD預測的季度前景改善相對應。

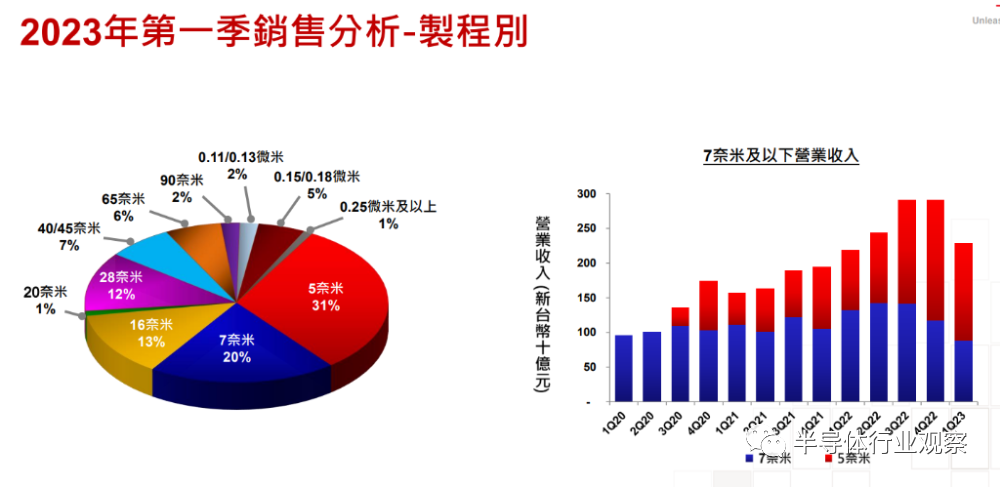

在芯片方面,據財報披露,5納米制程芯片出貨占公司2023年第一季晶圓銷售金額的31%;7納米制程出貨占全季晶圓銷售金額的20%。臺積電表示,總體而言先進制程的營收達到全季晶圓銷售金額的51%。

臺積電CEO魏哲家表示,3nm制程已預定下半年放量,目前已經看到未來多年對N3芯片的強勁需求。此外,臺積電還計劃將于2025年開始量產GAA工藝的2納米芯片。

聯電公布2023年第一季營運報告,綜合營收542億元新臺幣,環比下滑20.1%,同比下降14.5%。

聯電總經理王石表示:“2023年第一季度,隨著客戶持續消化庫存,聯電的業務受到晶圓需求疲軟的影響。正如此前公布的那樣,晶圓出貨量環比下降 17.5%,制造產能利用率降至 70%。”

王石強調,“盡管主要終端市場的需求疲軟,但汽車和工業產品在本季度繼續增長。特別是,其汽車業務占第一季度總銷售額的17%。在車用電子與自動駕駛的帶動下,車用IC的含量可望持續提升,車用產品將成為聯電未來主要的營收來源與成長動力。”

聯電指出,“進入2023年第二季度,由于整體需求前景依然低迷,預計客戶將繼續調整庫存,晶圓出貨量預計將持平。同時,公司繼續采取嚴格的成本控制措施,以確保短期商業周期的盈利能力。”

被英特爾寄予厚望、承載著IDM2.0戰略目標的晶圓代工服務事業群IFS,表現仍難如預期,在第一季度收入1.18億美元,同比下跌24%。

有觀點認為,代工業務是英特爾面臨的最大X因素。

因為,一方面英特爾XPU戰略的基石離不開先進工藝的支持;另一方面,要在先進工藝實現后來居上,倚重的還是節點的步步為營和客戶訂單的保障。

基辛格對此充滿信心,他提及英特爾正穩步推進四年五個制程節點計劃,2024年在工藝性能上追平對手,2025年憑借Intel 18A制程工藝取得無可爭議的領先地位。

英特爾穩步推進四年五個制程節點計劃:

Intel 7:已實現大規模量產

Intel 4:正式快速提升 Meteor Lake 的產量,英特爾新一代酷睿處理器 (Meteor Lake) 將于 2023 年下半年按計劃推出

Intel 3、20A 和 18A:正按計劃推進中

基辛格進一步強調,英特爾將擴展IFS代工客戶群,通過先進封裝技術、Intel 16、Intel 3和Intel 18A工藝,在2023年實現更多的產品迭代。

但英特爾代工業務還存在諸多變數,例如不得不延遲對Tower的收購;德國工廠的建設開工有所推遲;代工生態建設能否順利推進;以及能否爭取到足夠的客戶來填補其新晶圓廠龐大產能讓營運有利可圖?...

在當前趨勢和境遇下,還需要幾年時間才能判斷英特爾能否再次具有全球競爭力。

而中芯國際方面表示,上半年行業周期尚在底部,外部不確定因素帶來的影響依然復雜。關于2023年全年業績,中芯國際稱,基于外部環境相對穩定的前提下,公司預計2023全年銷售收入同比降幅為低十位數,毛利率在20%左右;折舊同比增長超兩成,資本開支與2022年相比大致持平;到年底月產能增量與2022年相近。

同時,中芯國際近年連續推動中芯深圳、中芯臨港、中芯京城、中芯西青四大工廠建設。這四大工廠建成后,中芯國際產能勢必會有顯著提升。中芯國際也表示,持續投入過程中,毛利率承受高折舊壓力,公司會始終以持續盈利為目標,努力把握產能擴建節奏,保證一定的毛利率水平。

Counterpoint預計,2022年全球邏輯代工行業銷售額同比增長27%,但消費者需求疲軟以及IC庫存高企給2023年帶來了巨大風險。預計2023年全球代工半導體收入將下降5%-7%,預計本季度平均產能利用率將下降至2022年水平的75%左右。

針對2023年全年的市場走向,業界表示,上半年行業周期尚在底部,外部不確定因素帶來的影響依然復雜。

最后,在來看半導體設備市場。

日前,半導體行業觀察《半導體設備,唯一的亮點?》一文對設備市場進行了介紹,半導體設備行業可能算是整個半導體產業鏈中為數不多的增長賽道,2023年一季度基本國內外的設備廠商業績均實現了不同程度的增長。

不過對于半導體設備供應商而言,短期內仍然面臨宏觀經濟放緩這一不利因素,國際半導體設備供應商還有出口禁令的不利影響。

對于未來預期,從短期來看,市場需求疲軟和持續低迷是大家的一致共識。據SEMI預測,2023年全球半導體設備市場規模將減少16%達912億美元。

但從長期來看,半導體設備作為支撐電子產業發展的基石,是整個半導體產業鏈環節中市場規模最廣闊,戰略價值最重要的一環,有望長期向好。預計隨著庫存修正結束,看好2024年半導體設備市場將出現明顯回溫,市場規模將達1071.6億美元,有望同比增長18%。

總的來說,消費電子、存儲芯片等市場需求仍舊不見回轉,短期內復蘇的可能性不大;汽車芯片市場仍保持增長,成為多元化業務公司為數不多的營收增長點。

晶圓代工行業則受到上游需求影響,訂單縮減,稼動率下降,下調年度營收預期;而身為半導體產業鏈“賣鏟人”的設備廠商似乎依舊賺得盆滿缽滿。