在半導體行業(yè)的發(fā)展歷程中,市場的起伏波動實屬常見。不管是在相對平靜的 2023 年還是基調(diào)向好的 2024 年,都有數(shù)款芯片脫穎而出,成為熱銷產(chǎn)品。

這些芯片興許未曾運用前沿的制程工藝,亦不具備超高的算力水平,卻憑借其獨到的設計理念、精準的市場定位或是卓越的性價比,受到市場熱捧。

01

2023 年芯片熱搜榜單 TOP 10

據(jù) 2023 年全年芯片搜索數(shù)據(jù),在其涵蓋超過 9000 萬種型號及 4000 多個品牌的龐大數(shù)據(jù)庫中,篩選出了十個最為熱門的芯片型號。

從芯片品類看,熱搜 TOP10 榜單中包括 MCU、存儲、電源 IC、接口 IC 以及通信芯片。從芯片品牌看,國際老牌芯片巨頭以雄厚的實力直接霸榜,有意法半導體、恩智浦、美國微芯、德州儀器、安森美、亞德諾和升特,TOP 10 里占了 8 位。此外,兆易創(chuàng)新和上海貝嶺兩個國產(chǎn)品牌憑借其存儲產(chǎn)品強勢上榜。

TOP 10 榜單中,電源管理芯片有兩款,分別來自于恩智浦和安森美;MCU 有三款,分別來自于意法半導體、微芯和德州儀器;通信網(wǎng)絡電話 IC 有一款,來自于升特;存儲芯片有兩款,分別來自于中國的兆易創(chuàng)新和上海貝嶺;接口 IC 有兩款,分別來自于亞德諾和恩智浦。

從當前價格情況來看,兩款電源管理 IC 的單價在 2024 年得到了小幅上漲,三款 MCU 的價格持續(xù)下探,恩智浦的接口 IC 的單價也有所下調(diào),其余幾款產(chǎn)品的價格幾乎相對持平。

02

2024 上半年芯片熱搜榜單 TOP20

2024 年 1-6 月熱搜芯片排行榜顯示,搜索排名前 20 中,依舊有大部分產(chǎn)品為電源管理芯片。

排名前三的物料型號分別是 UC3842、LM358、TL431。其中,UC3842 是脈沖寬度調(diào)制(PWM)控制器,用于開關(guān)電源和 DC/DC 轉(zhuǎn)換器。最初,UC3842 由 Unitrode 公司設計和生產(chǎn)的,后來 Unitrode 被 TI(德州儀器)收購。隨著原始設計的專利權(quán)到期,其他制造商便有權(quán)生產(chǎn)和銷售相似的產(chǎn)品,成為行業(yè)中的一個標準選擇。

按元器件類型劃分,電源芯片在整體統(tǒng)計結(jié)果中占比最大(39.02%),其次是諸如晶體管、二極管的在內(nèi)的分立器件(31.71%),其余類型的占比不高。其中,電源芯片、放大器/比較器、光耦、電機驅(qū)動等均屬于模擬器件,甚至從廣義來講,分立器件也屬于模擬器件。

那么,為何這幾個品類的產(chǎn)品受到諸多青睞呢?

03

電源管理芯片度過寒冬

2023 年的芯片熱搜 TOP10 榜單中,上榜的電源管理芯片產(chǎn)品有恩智浦的電池管理芯片 SC33771CTA1MAE 和安森美的 DC/DC UC3842BNG,這兩家都是國際老牌芯片大廠。

2024 年上半年的芯片熱搜 TOP20 榜單中的電源管理芯片包括 UC3842、3842、3842B、TL494、LM317、AMS1117 等。覆蓋廠商包括:TI、安森美、ST、NXP、泰科、美臺、UTC 等。

電源管理芯片的龐大出貨量,與其在多元化應用場景中的廣泛滲透與深度融合有著莫大的聯(lián)系。

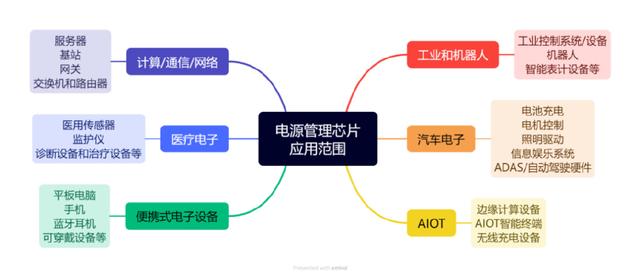

電源管理芯片的應用場景非常豐富,涵蓋眾多領(lǐng)域,涉及人們工作與生活的方方面面,市場空間十分廣闊。這些應用包括但不限于:

不同應用對于電源管理芯片的性能要求不同,其中汽車、工業(yè)級應用對芯片穩(wěn)定性和質(zhì)量要求較高;而消費電子產(chǎn)品對電源管理芯片的要求相對低些,但對價格更為敏感。以智能手機為例,其內(nèi)部的電源管理芯片及模塊因?qū)w積、穩(wěn)定性和一致性要求較高,存在較高的技術(shù)壁壘,而且手機廠商的供應鏈門檻也很高。

目前電源管理芯片市場呈現(xiàn)「三分天下」的競爭格局:以德州儀器、亞德諾、英飛凌、恩智浦、思佳訊、意法半導體等海外巨頭廠商為代表的第一梯隊;以晶豐明源、圣邦股份、富滿微、明微電子、上海貝嶺、力芯微、士蘭微、韋爾股份、芯朋微、帝奧微等國內(nèi)電源管理芯片上市廠商為代表的第二梯隊;以國內(nèi)其他中小型電源管理芯片企業(yè)為代表的第三梯隊。

其中,德州儀器、亞德諾、英飛凌等海外巨頭在產(chǎn)品線完整性及整體技術(shù)水平上保持領(lǐng)先優(yōu)勢,占據(jù)電源管理芯片市場全球 80% 以上份額,尤其在高端市場領(lǐng)域,具有絕對的話語權(quán)。以國外龍頭企業(yè)德州儀器為例,其產(chǎn)品種類 16000 種,行業(yè)細分和應用覆蓋最為廣泛。

當前,國產(chǎn)電源管理芯片廠商大多率先切入民用消費市場,在小功率消費電子領(lǐng)域逐步取代國外企業(yè)的市場份額,產(chǎn)品也從小功率向中大功率發(fā)展。隨著電源管理芯片設計技術(shù)水平的提升,國內(nèi)各大品牌正逐步向中高端市場進軍。

2023 年電源管理芯片廠商過的怎么樣?在 2024 年剛剛過去的這半年中,這些廠商境遇又是如何?

「內(nèi)卷」一詞是貫穿 2023 年電源管理芯片市場的關(guān)鍵詞之一。隨著去年 5 月頭部模擬芯片大廠德州儀器全面下調(diào)中國市場產(chǎn)品價格,國內(nèi)電源管理芯片廠商營收、毛利雙重承壓。

對這個賽道來說,總的出貨量高是真的高,卷也是真的卷。

國產(chǎn)的電源管理芯片公司不單要直面國際大廠施加的擠壓之勢,國內(nèi)眾多像射頻和存儲等其他賽道的公司也接二連三地涉足這一領(lǐng)域。

時間來到 2024 年,隨著消費電子等行業(yè)庫存去化接近尾聲,需求逐漸回暖,Q1 模擬芯片公司的業(yè)績開始得到修復,PMIC 訂單回升。

從營收和凈利潤增速看,2024 年 Q1 希荻微、賽微微電、南芯科技、芯海科技、翱捷科技及圣邦股份等營收同比高速增長,主要受益于消費類需求尤其是智能手機登復蘇影響。凈利潤增長方面,賽微微電、南芯科技、天德鈺及艾為電子同比全面改善,智能手機相關(guān)業(yè)務利潤快速回升。

近日,賽微微電公告,公司預計 2024 年上半年實現(xiàn)營業(yè)收入 1.67 億元左右,同比增長約 97%;歸母凈利潤為 3050 萬元左右,同比增長 570%。公告稱,本報告期受到終端需求回暖的影響,公司業(yè)務規(guī)模擴大,持續(xù)拓展產(chǎn)品線,推出有市場競爭力的新產(chǎn)品,公司在手訂單飽滿,主營業(yè)務穩(wěn)健增長。

賽微微電主營業(yè)務為模擬芯片的研發(fā)和銷售,主營產(chǎn)品以電池管理芯片為核心,并延展至更多種類的電源管理芯片,具體包括電池安全芯片、電池計量芯片和充電管理等其他芯片。

南芯科技預計 2024 年半年度實現(xiàn)營業(yè)收入 12.32 億元到 13.02 億元,同比增長 86.51% 到 97.11%。預計上半年歸母凈利潤為 2.03 億元到 2.21 億元,同比增長 101.28% 到 119.16%。南芯科技表示 2024 年上半年受到終端需求回暖的影響,公司業(yè)務規(guī)模擴大,持續(xù)推出有市場競爭力的產(chǎn)品,公司在手訂單飽滿,主營業(yè)務穩(wěn)健增長。

模擬芯片巨頭德州儀器和 ADI 發(fā)布的新一季財報雖然營收略有下滑,但財報中傳遞出積極信號,顯示客戶庫存調(diào)整已近尾聲,芯片訂購開始恢復。市場普遍認為模擬芯片的需求正在逐步改善,特別是工業(yè)和汽車芯片市場已顯現(xiàn)復蘇跡象,而電源管理芯片作為模擬芯片領(lǐng)域的核心組成部分,其市場需求也在逐步回暖。業(yè)內(nèi)人士預計,在未來幾個季度內(nèi),電源管理芯片市場有望迎來典型的季節(jié)性需求增長。

另外,華虹公司在最近的機構(gòu)調(diào)研中透露,盡管其 2024 年第一季度的 MCU 訂單仍然偏弱,但整體產(chǎn)能利用率有所提升,訂單需求在過去兩個月有所回暖,特別是在手機和 AI 相關(guān)產(chǎn)品的 CIS 以及電源管理芯片方面。

04

MCU 正轉(zhuǎn)向需求周期

2023 年的芯片熱搜 TOP10 榜單中,上榜的 MCU 產(chǎn)品有三個,都是常年在 MCU 熱榜上的「網(wǎng)紅芯片」,意法半導體的 STM32F103C8T6、德州儀器的 MSP430F135IPMR、美國微芯的 PIC24FJ32GA002-I/SO,上榜的三家企業(yè)仍然是以海外傳統(tǒng) MCU 廠商為主。

2024 年上半年的芯片熱搜 TOP20 榜單中,上榜的 MCU 產(chǎn)品主要是意法半導體,尤其是 STM32 系列,基于 ARM Cortex-M 內(nèi)核,具有多種不同的性能等級和功能選項。分析原因在于,STM32 系列通常被認為具有較高的性價比;STM32 被廣泛用于開源硬件項目,如 Arduino 兼容的開發(fā)板,這增加了其在業(yè)余愛好者和初創(chuàng)公司的流行度。

然而,NXP、Microchip、瑞薩和其他國產(chǎn)品牌同樣在 MCU 市場占有重要地位。國產(chǎn)品牌如華大半導體、兆易創(chuàng)新等也在逐漸崛起,特別是在中國市場,具有本土優(yōu)勢,如更好的本地化服務和支持、較低的價格點以及對國內(nèi)政策和市場趨勢的響應能力。

從當下的 MCU 市場來看,隨著 2024 年步入下半段,MCU 芯片行情正由去庫存周期轉(zhuǎn)向需求周期。據(jù)悉,中國臺灣 MCU 廠應廣在今年年初通知代理商,自即日起調(diào)漲 OTP MCU(不能重復刻錄程序的空白 MCU)價格。大陸兆易創(chuàng)新的 32 位元 MCU 現(xiàn)貨價格也呈現(xiàn)小幅反彈。該公司表示,公司 MCU 業(yè)務 2023 年最大的挑戰(zhàn)是工業(yè)客戶去庫存,對整體營收等影響明顯,2024 年工業(yè)客戶庫存會基本上陸續(xù)去化完畢,開始正常提貨。

對于此次的漲價,業(yè)內(nèi)人士認為,先前因為庫存堆積,許多 MCU 廠幾乎賠本出清,積極去化庫存。通用型 MCU 價格先前已經(jīng)來到新低點,今年一季度部分產(chǎn)品價格報價開始回升,也有產(chǎn)品出現(xiàn)急單走超級件(HOT RUN)的狀況,市況有望逐步回到正常。總的來說,市場開始出現(xiàn)個別廠商視其庫存狀況以及客戶需求,決定其訂價策略,漲價現(xiàn)象雖不普遍,仍屬正向趨勢。

有業(yè)內(nèi)人士預計到明年 Q2 之后,隨著庫存回到合理水平,訂單基數(shù)不高,MCU 價格可能會有較大反彈。

05

存儲芯片開始過「喜日子」

在 2023 年的榜單中上榜的存儲產(chǎn)品有兩款,但是在 2024 年上半年的 TOP20 榜單中未有存儲產(chǎn)品出現(xiàn)。

不過,作為一種在半導體銷售中占比較高的元器件,其關(guān)注度一直較高。

2022 年年底,消費電子市場全面遇冷,存儲市場出現(xiàn)嚴重供過于求,DRAM 和 NAND Flash 兩類主要的存儲芯片滯銷,市場價格跳水。廠商當時不得不選擇降價促銷,各家利潤紛紛大幅縮水。

這樣的「苦日子」一直熬到了 2023 年下半年。

不過,自去年年底開始,主要存儲芯片產(chǎn)品價格已經(jīng)止跌,市場開始出現(xiàn)復蘇跡象。這主要歸功于生成式 AI 的爆發(fā)以及消費電子市場的回暖。

7 月 25 日,韓國存儲芯片巨頭 SK 海力士發(fā)布 2024 財年第二季度財報。受益于 AI 對先進存儲需求的強勁推動,該公司業(yè)績?nèi)娲鬂q,二季度營收為 16.4 萬億韓元(約 118 億美元),比去年同期大漲 125%,刷新了 2022 年創(chuàng)下的 13.8 萬億韓元的單季度歷史最高紀錄。

SK 海力士的營業(yè)利潤也達到了 5.4 萬億韓元,不但成功扭虧為盈,也是時隔六年重回 5 萬億韓元水平。凈利潤為 4.12 萬億韓元,較上一年大幅扭虧的同時,相較今年一季度也大漲了 115%。

不只是 SK 海力士一家,「存儲三巨頭」中三星、美光近期的財報業(yè)績都格外耀眼。

三星于 7 月 31 日披露了 2024 年第二季度的財務報告,數(shù)據(jù)顯示其銷售額達到了 74.07 萬億韓元,折合人民幣約為 3889.42 億元,凈利潤則為 9.64 萬億韓元,相當于約 506.2 億元人民幣,同時營業(yè)利潤也顯著增長至 10.44 萬億韓元,即約 548.2 億元人民幣。根據(jù)財報,三星電子對下半年的市場走勢持樂觀態(tài)度,特別看好 HBM、DDR5 以及 SSD 的內(nèi)存需求。為此,公司計劃進一步擴大產(chǎn)能,以提升 HBM3E 的銷售占比。

此前,三星在公告中已經(jīng)預測本季度的銷售額和營業(yè)利潤將分別達到 74 萬億韓元和 10.4 萬億韓元。而實際結(jié)果不僅符合預期,甚至有所超越。

美光在 2024 財年第三季度 (2024 年 3-5 月) 的業(yè)績報告顯示,該季營收 68.11 億美元,環(huán)比增長 17%,同比增長 81.5%;Non-GAAP 下,經(jīng)營利潤 9.41 億美元,營業(yè)利潤率由上季度的 3.5% 增長至 13.8%;凈利潤 7.02 億美元,較上季度 4.76 億美元增長 47%。

美光稱第三財季營收、毛利率和每股收益均高于指導范圍上限。得益于行業(yè)供需狀況持續(xù)改善,美光提高了產(chǎn)品的定價和優(yōu)化了產(chǎn)品組合,使其在終端市場盈利能力都有所提升,特別是 AI 相關(guān)產(chǎn)品類別利潤可觀。美光預計 2024 年全年價格將繼續(xù)上漲,2025 財年將實現(xiàn)可觀的收入記錄,并在持續(xù)向高利潤產(chǎn)品組合轉(zhuǎn)變的基礎上顯著提高盈利能力。

上述三巨頭累計約占全球九成以上的市場份額,它們的業(yè)績大漲也將產(chǎn)業(yè)鏈中的一眾存儲廠商從產(chǎn)品跌價、利潤腰斬的「苦日子」中帶了出來。A 股上市公司江波龍、瀾起科技、兆易創(chuàng)新今年的利潤都出現(xiàn)大幅增長。

大摩最新研究報告調(diào)升了今年 Q3 的 DRAM 和 NAND 芯片價格漲幅預期,由原預期 8% 和 10% 上調(diào)至 13% 和 20%。在此情況下,市場對于存儲產(chǎn)業(yè)的期待進一步拉升。

06

分立器件開始調(diào)漲

在 2024 年上半年的芯片熱搜榜單中,出現(xiàn)了多款分立器件產(chǎn)品。

分立器件的產(chǎn)品屬性和電源管理芯片有一定程度的類似,該產(chǎn)品也屬于應用范圍廣泛且用量大的產(chǎn)品類型。

功率半導體分立器件主要起功率控制、功率放大、功率開關(guān)、線路保護和整流等作用,是電力電子應用裝備的基礎及核心器件,廣泛應用于消費電子、網(wǎng)絡通信、工業(yè)控制等,新能源汽車等領(lǐng)域。

目前中國已經(jīng)成為全球重要的半導體分立器件制造基地和全球最大的半導體分立器件市場。主要的分立器件市場主要企業(yè)有華潤微、士蘭微、揚杰科技、華微電子、捷捷微電等。目前,中國功率半導體分立器件行業(yè)市場化程度較高,行業(yè)集中度較低,競爭較為激烈。雖然中國功率半導體分立器件企業(yè)雖然起步相較國外企業(yè)較晚,但是經(jīng)過長期的發(fā)展,積累了相關(guān)技術(shù)經(jīng)驗,與國外企業(yè)的技術(shù)差距正在進一步減小。

從富昌電子發(fā)布的《2024 年 Q2 芯片市場行情報告》來看,2024 年 Q2 分立器件市場行情穩(wěn)定,交期進一步回落。具體來說,從 Diodes、英飛凌、安森美、Nexperia、Vishay、ST 等廠商的數(shù)據(jù)來看,低、高壓 MOSFET 交期持續(xù)改善,市場供應充足。此外,英飛凌和安森美 IGBT 產(chǎn)品的交期也有所縮短。

今年年初的時候已經(jīng)有多家分立器件廠商宣布漲價,其中包括捷捷微電、三聯(lián)盛、揚州晶新微電子等公司,漲價品類主要以二極管、三極管、中低壓 MOS 管為主。此外,還有部分 IDM 功率半導體廠商在今年 5 月對部分產(chǎn)品的價格進行了上調(diào)。比如,揚杰科技表示,公司根據(jù)市場供需及成本情況等因素確定提價情況,公司產(chǎn)品價格進行了上漲調(diào)整,總體呈漲價趨勢。華潤微 Q2 針對部分 MOSFET、IGBT 產(chǎn)品也有價格調(diào)漲動作。

總體來看,2024 年的芯片市場已經(jīng)脫離了 2023 年的低迷狀態(tài)。隨著全球數(shù)字化轉(zhuǎn)型的加速推進,以及新興技術(shù)如人工智能、物聯(lián)網(wǎng)、云計算等領(lǐng)域的蓬勃發(fā)展,芯片作為這些技術(shù)背后的核心驅(qū)動力,其需求量激增,供不應求的局面持續(xù)發(fā)酵。各大芯片制造商紛紛加大產(chǎn)能投入,技術(shù)創(chuàng)新層出不窮,不僅滿足了傳統(tǒng)行業(yè)的升級需求,更為新興產(chǎn)業(yè)的崛起提供了強有力的支撐。